El Buró de Crédito es una entidad privada encargada de generar informes sobre el historial de crédito de personas y empresas, donde se incluye información relacionada al comportamiento de pagos de créditos, cuentas de tarjetas de crédito (TDC) y servicios básicos como luz o agua.

Aparecer en Buró de Crédito no es malo, por el contrario, es importante, solo hay que entender cómo funciona porque puede influir en tu próxima solicitud de crédito. Es importante saber que en buró aparecemos todos lo que hemos obtenido alguna TDC, un préstamo, televisión de paga o algún otro tipo de crédito.

Encontrarse en buró significa contar con un historial crediticio que muestra tanto los pagos puntuales y adecuados, así como los atrasados. Lo más conveniente es que tu historial muestre tus pagos oportunos porque así tendrás una forma confiable de avalar que eres cumplido con tus adeudos.

Estos son algunos otros servicios que ofrece:

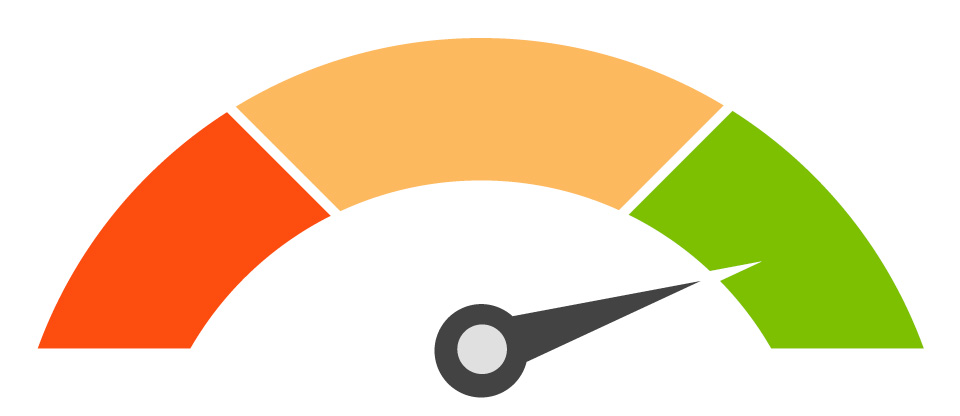

- Mi Score. Es un instrumento de medición que indica en un solo número tu puntuación crediticia.

- Alertas Buró. Son notificaciones para que te encuentres informado en todo momento sobre tu situación crediticia, además, ayuda a combatir el robo de identidad.

- Alértame. A través de correos electrónicos, recibes notificaciones sobre cambios importantes efectuados en tu información crediticia.

- Acredita-T. Es un enlace entre Buró de Crédito y las Instituciones Financieras, de esta manera, en el momento que quieras solicitar un crédito, tendrán el detalle de tu comportamiento crediticio.

- Bloqueo. Es una asistencia con la que puedes bloquear tu historial crediticio para que no sean solicitados préstamos a tu nombre, con el fin de evitar robos de identidad.

- Tu asesor. Recibes asesoría profesional en línea que te ayuda a interpretar la información contenida en tu reporte de Crédito Especial.

Puedes conocer más sobre estos servicios en www.burodecredito.com.mx y recuerda que, si enfrentas un problema con alguna Institución Financiera, puedes acudir a la CONDUSEF.