Una ofrenda para tus finanzas personales

¡No permitas que la calaca toque tus finanzas, pero sí que apunten al alza! Coloca una ofrenda para tus finanzas personales y evita que la tilica y flaca a tu billetera se acerque maniaca.

Veladora. Una vela te ofrece luz para tener una visión más clara, esto mismo puedes hacerlo con tu dinero. Comienza por adentrarte en el mundo digital de la inversión, como en el crowdfunding o financiamiento colectivo. (aquí puedes conocer más sobre el financiamiento colectivo).

Antes de aventurarte en este ambiente de inversiones, es necesario tener presente algunos elementos como el instrumento financiero, el riesgo, el monto que vas a destinar, el plazo o rendimiento, mismo que determinarán el éxito de inversión para lograr tus metas.

Agua. Su función es hidratarte y mantenerte con la suficiente energía para lograr tus metas. Destina este líquido para no detenerte en el camino hacia la estabilidad financiera.

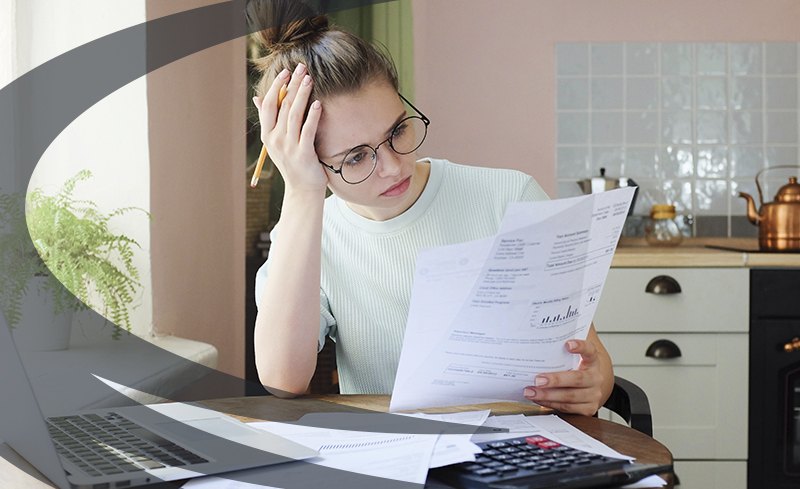

Papel picado. Cumple con la función de darle una mejor vista a la ofrenda, es una herramienta decorativa. Lo mismo puedes llevar a cabo con tu dinero, desde elaborar un presupuesto para tener el control y no perderlo, hacer algo más atractivo que te permita multiplicarlo, destinarlo a algo que te beneficie en el mediano o largo plazo, entre otras.

Flores. Son un elemento muy importante, porque cumplen con la función de guiar al difunto a la ofrenda, lo que será un gran banquete. De esta manera puedes guiar a tus finanzas por un sendero que las llevará a la estabilidad financiera, a través de buenos hábitos financieros que te ayuden a lograr tus metas.

Pan de muerto. El pan es un alimento que funciona para recuperar o incrementar la energía y no detener el andar. Esto lo puedes poner en marcha en tus planes financieros, ya sea que tengas un ahorro que ocuparás para darte un gusto o salir de vacaciones. Podrías darle un mejor uso y considerar invertir para multiplicar tu dinero o bien, puedes poner en práctica tus conocimientos para emprender a la par de tu trabajo y no depender solo de un ingreso. En Privesa Sofom tenemos soluciones financieras que te ayudarán a lograr tus metas.

De esta manera lograrás que tus finanzas personales se mantengan de pie y alejadas de la tilica y flaca. Al tomar el control evitará que tengan pavor de la flaca, podrás planear y una vez ahorrando y emprendiendo, te sentirás tranquilo y al cochino no tendrás que abrirlo porque lograrás tus objetivos.